Deutsche Bank: В этом нет никакого смысла

В последнее время среди рыночных аналитиков накаляются дискуссии о том, будут ли ставки продолжать расти, как только они достигнут отметки в 3,00%, или они упадут, поскольку этот уровень покажется достаточно привлекательным управляющим активами, и тогда они просто возьмут и купят дюрацию. Однако есть один аналитик, который смеется над всеми теми, кто прогнозирует снижение ставок с текущих уровней.

В заметке, опубликованной сегодня ночью, кредитный стратег Deutsche Bank Джим Рейд пишет: “ставки и доходности будут продолжать структурно повышаться в следующие кварталы и годы независимо от каких-либо краткосрочных движений, и мы надеемся, что политики сохранят стойкость в результате возникновения неизбежных макроэкономических проблем, которые принесет этот рост”.

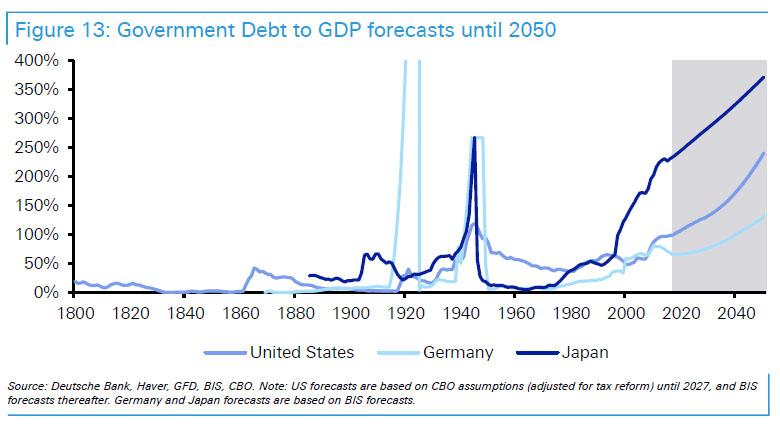

Позднее мы поделимся некоторыми подробностями из этой заметки, в которой Deutsche поясняет, почему глобальным доходностям уготован путь наверх, но в этой публикации мы хотели выделить один график, который, по мнению Рейда, не имеет никакого смысла в контексте ведущихся споров о возможных перспективах снижения доходностей: прогноз правительственных долгов США, Германии и Японии относительно прогнозов ВВП этих стран на следующие 30 лет.

По словам Рейда, “несмотря на краткосрочные прогнозы о низком предложении долга в Европе, настоящая проблема заключается в том, как в течение ближайших лет и даже десятилетний рынок справится с ростом глобального правительственного долга, траектория которого отображена в наиболее вероятном сценарии. График 13 показывает соотношение госдолг/ВВП для США, Германии и Японии, согласно прогнозам Бюджетного Офиса Конгресса и Банка Международных Расчетов”.

И вот тот график, лежащий в основе конандрума Рейда: это тот же самый график, который побудил президента ФРБ Далласа Роберта Каплана предположить, что траектория долгового бремени США ведет американскую экономику к неустойчивости.

Рейд резюмирует:

Это может означать, что программа QE в конечном итоге должна стать регулярной чертой рынков во многих будущих циклах. Однако, учитывая другие силы, количественное смягчение все же будет иметь место при более высоких уровнях доходности, но главное намерение регуляторов будет заключаться в том, чтобы реальные доходности не повышались до запретительных уровней, как это могло бы быть в условиях свободного рынка с учетом вероятного дополнительного предложения долга.

Напомним, что в минувшие выходные Goldman предупредил, что если доходности десятилетних облигаций достигнут отметки 4,5%, то акции упадут на 25% или больше. Приведенный выше график говорит нам о том, что вопрос следует начинать не со слова “если”, а со слов “когда” и “насколько больше …”

Опубликовано 26.02.2018 г.

Источник: Deutsche Bank: This Does Not Make Sense